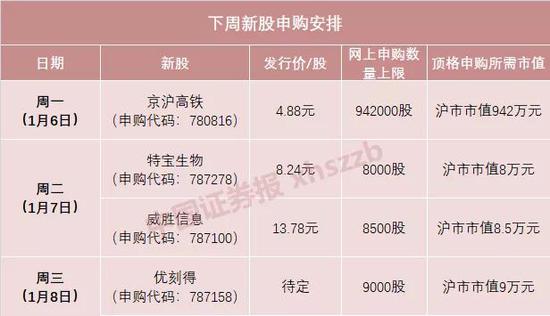

京沪高铁明日打新:日赚2800万元 发行市盈率超23倍

发行市盈率突破23倍

从申报材料到过会,京沪高铁仅用了23天,刷新了IPO发审纪录。

京沪高铁发行价为4.88元/股,对应发行市盈率为23.39倍,突破了非科创板股票发行市盈率23倍的“红线”。

此前,也有少数公司以高于23倍的市盈率发行股票。一般来说,国有企业的发行价格不能低于每股净资产,因此部分国企上市被允许以每股净资产定价,导致其发行市盈率超过23倍。

截至2019年三季度末,京沪高铁的每股净资产为3.73元。因此,京沪高铁并不属于上述特殊情况。

有分析认为,京沪高铁此次突破估值“红线”,具有不同寻常的意义。《证券法》修订通过后,注册制即将全面铺开,非科创板企业的IPO发行环节全面变革的趋势呼之欲出。

对于市盈率是否偏高问题,京沪高铁在网上投资者交流会上回应称,市盈率有不同计算口径,同属铁路客运服务企业的广深铁路(3.100, 0.01,0.32%),与京沪高铁同口径市盈率为28.01倍。

被誉为“中国最赚钱高铁”

自2014年以来,京沪高铁已连续5年实现盈利,被誉为“中国最赚钱高铁”。

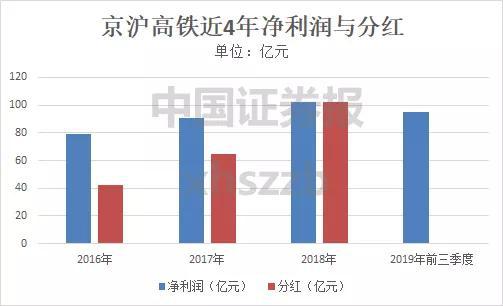

根据披露,京沪高铁2016年、2017年、2018年和2019年前三季度的净利润分别为79.03亿元、90.53亿元、102.48亿元和95.20亿元。

京沪高铁的分红也很大方。2016年分红42.34亿元,2017年分红64.57亿元,2018年分红102.4亿元,分红率分别为53.57%、71.32%、99.92%。

数据来源:wind

按2018年净利润计算,京沪高铁日均净赚逾2800万元;按2019年前三季度净利润计算,京沪高铁的赚钱能力可进入A股上市公司前50。

值得一提的是,截至2019年三季度末,京沪高铁员工总数为67人(其中25人为借调员工),2019年前三季度人均产生净利润1.42亿元。

原因在于,京沪高铁采用“委托运输管理模式”,并非自主经营,而是出资购买地方铁路局设备、人员等资源及运营服务。一般铁路局人员负担较重,是亏损的一大重要原因。

A股史上首发募资排名第九

京沪高铁计划发行不超过62.86亿股,预计总募资金额达到306.74亿元。

京沪高铁发行成功之后,其募资额将成为A股历史上排名第九高的公司。按发行价计算,京沪高铁市值为2396亿元,在目前A股公司中排名第35位。

相关文章

文章随机推荐

- 北京3年社保可在环京地区购房?三河房管局:消息不实

- 2017经济潮流人物评选结果:牛文文戴琨等10人获奖

- 中央经济工作会议前瞻:防范化解风险更要靠改革

- 马云回怼刘强东:我们不是消灭穷人 是消灭贫困

- 住建部:推进信用体系建设 建黑名单规范建筑市场秩序

- 房地产的新机遇挑战:科技园扩张与码农托起的房价

- 安徽破特大非法吸收公众存款案:2万人受骗涉案20亿

- 甘肃定西探马铃薯产业转型 冀提质量融产业树品牌

- 最高检内刊揭秘:中国体坛高层触目惊心的腐败

- 海南最严土地管理措施:严格市场准入 强化供后监管

- 未来的交通强国什么样?交通运输部回应

- 辽宁人社厅:自愿工作不属加班 单位无须支付加班费

- 京沪高铁明日打新:日赚2800万元 发行市盈率超23倍

- 时隔7年 中国造船业再度反超韩国成全球第一

- 燕郊房价跌至1.25万/平 业内预测价格将继续下跌